Bilan mensuel du marché primaire obligataire corporate européen

06/05/2020

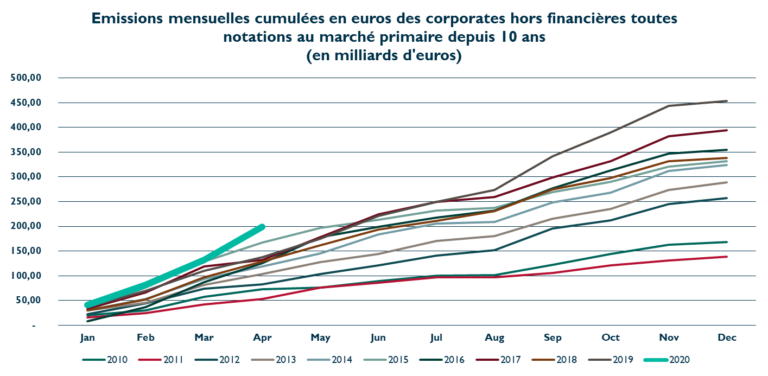

Le montant des émissions obligataires des entreprises – les corporate – a continué de progresser depuis le début de l’année pour atteindre 68 milliards d’euros en avril !

Le montant des émissions obligataires des entreprises – les corporate – a continué de progresser depuis le début de l’année pour atteindre 68 milliards d’euros en avril ! Cette tendance n’est d’ailleurs pas spécifique aux entreprises émettant de la dette sur les marchés financiers ; la recherche de liquidités par les entreprises, dans le contexte de la crise du covid-19, a également conduit à une augmentation de la demande nette de prêts aux banques de 26% sur le 1er trimestre, selon les données publiées par la BCE. Frédéric Oudéa, Directeur Général de Société Générale, indiquait, quant à lui, après la publication des résultats du 1er trimestre, que le volume de prêts aux entreprises traité en avril était équivalent peu ou prou à 1 an de volume ordinaire !

Au-delà de ces circonstances exceptionnelles, le montant des émissions en avril est supérieur de 175% au mois d’avril 2019 – qui s’était, certes, caractérisé par un ralentissement de l’activité primaire (-33%) après un début 2019 dynamique. En cumulé, ce sont 195 milliards d’euros qui ont été émis par les entreprises européennes pour se financer depuis le début de l’année, soit 51% de plus que les 4 premiers mois 2019.

Ce volume important a pourtant bien trouvé preneur ; le taux de couverture moyen – soit le montant demandé par les acheteurs comparé au montant émis par les entreprises – pour les émissions sur lesquelles l’information est disponible, était de 5,6x en avril ; en somme, les acheteurs étaient 5,6x plus nombreux que les vendeurs. Et la prime d’émission moyenne à environ 25 points de base, soit une décote de 0,25% consentie par les émetteurs pour placer leurs papiers. Toutefois, si la dispersion de ces décotes est importante entre les différents émetteurs, elle a aussi sensiblement évolué au cours du mois : 0,30% en moyenne sur la première quinzaine d’avril et 0,15% points de base sur la seconde, reflétant l’amélioration de l’environnement de marché ; concomitamment, l’indice actions Stoxx Europe 600 a rebondi de plus de 6% et l’iTraxx Crossover – indice semblable à une assurance contre le risque de défaut d’un panier d’obligations d’émetteurs de la catégorie High Yield – est revenu à 492 points de base contre 572 points de base fin mars. En bref, les investisseurs ont repris du risque en portefeuille. Cette évolution du marché se retrouve également sur le marché primaire obligataire. Heineken a ainsi émis deux fois en l’espace d’un mois ; le 25 mars, le brasseur a émis 1,4 milliard d’euros sur 5 et 10 ans, devant au passage concéder des décotes respectives de 0,40% et 0,50%, soit 1,678% et 2,304% de rendement actuariel. Le 29 avril, Heineken a une nouvelle fois émis 1,5 milliard d’euros sur 13 et 20 ans, mais ne devant plus concéder que 0,05% et 0,10% – soit 1,271% et 1,761% de rendement actuariel – et ce, pour des maturités pourtant plus longues !

En revanche, la répartition des émissions par qualité de crédit continue de mettre en relief un marché fragmenté ; les entreprises Investment Grade, les mieux notées par les agences trustent les premières places, dont sont quasiment intégralement absent les émetteurs High Yield, les moins bien notés. Sur le mois, ces émissions représentent tout juste 1% du montant total contre 39% en avril 2019. Ces émetteurs relativement peu nombreux ne se sont présentés pour émettre de nouvelles obligations que récemment, Verisure ouvrant la voie le 16 avril pour la première fois depuis le 20 février, et devant concéder une décote importante aux investisseurs. L’annonce récente de la BCE d’accepter les dettes des Fallen Angels – ces émetteurs Investment Grade dont la notation a été dégradée en High Yield – en collatéral de ses opérations de refinancement des banques n’aura sans doute pas été étrangère à la réouverture du marché primaire pour ces émetteurs en mal de liquidités.

Les entreprises non notées par les agences de notation restent, quant à elles, exclues du marché primaire depuis début février (contre 1,5% des volumes en avril 2019).

Sectoriellement, le marché est également disloqué ; quasiment absent depuis le début de 2020, le secteur Pétrole & Gaz a fait un retour en force, représentant à lui seul 24% des émissions en montant du mois. A deux exceptions près (Gazprom et Repsol), l’ensemble des émissions de ce secteur, fragilisé par l’effondrement des prix du pétrole, n’auront été possibles que grâce à des notations solidement ancrés dans l’Investment Grade. A l’inverse, le secteur Automobiles, traditionnellement gros émetteur de nouvelles dettes, reste sous représenté à moins de 5% du montant total des émissions. Depuis le début de l’année, ce secteur ne représente que ~7% des montants émis, contre 20% l’année dernière à cette même période.

Les entreprises françaises ont largement profité de la réouverture du marché primaire, au premier rang desquelles : Pernod Ricard, Auchan, Sodexo, Suez Environnement, CapGemini, Veolia, Bouygues, Sanofi, Schneider Electric, LVMH, Saint Gobain, Air Liquide, etc. Autant d’entreprises qui ont en partie sécurisé leurs financements pour affronter les secousses de la crise actuelle. Les émetteurs français ont émis 34% du montant total des émissions en euros d’avril, portant leur part à 27% depuis le début de l’année contre 22% en 2019. A l’inverse, les émetteurs italiens, dont la dette souveraine a subi d’importantes tensions avant de se détendre en fin de mois, sont restés à l’écart du marché. Les émetteurs américains ont également profité du marché primaire en euros, bien que plus modérément qu’en 2019 – 12% des montants contre ~16% en avril 2019.

En termes de maturité, les entreprises ont en moyenne eu tendance à aller solliciter des financements long terme pour assurer leur liquidité à court terme. Ainsi, la maturité moyenne pondérée des émissions est de 7,9 ans, bien qu’en légère baisse par rapport aux mois précédents.

Les sociétés financières – Banques & Assurances – ont, quant à elles, plutôt eu tendance à moins solliciter les investisseurs, n’émettant que 20 milliards d’euros, soit -20% par rapport au mois de mars.

En bref, les émetteurs obligataires les mieux notés ont historiquement profité de l’amélioration des conditions de marché, du retour des flux acheteurs, et de la baisse de l’aversion au risque – tout cela en grande partie grâce à l’action des Banques Centrales – pour sécuriser une partie de leur financement afin de résister au choc macroéconomique en cours. Les niveaux actuels dépassent en montant et en volume tous les records précédemment établis depuis 20 ans !

Download the articleSee more

Mai 2022 - Prudence, même si jusqu’ici (presque) tout va bien…

On pourrait croire qu'il ne s'est pas passé grand-chose sur les marchés d'actions en mai [...]

Au sommaire : Walmart, Groupe SEB, Elis et les secteurs automobile et de la défense.

Interview de Marc Favard, Directeur Général de Promepar Asset Management