Qu’en est-il des résultats des sociétés du premier trimestre ?

27/05/2020

A l’heure où nous écrivons ces lignes, près de 90 % des entreprises des indices S&P 500 (Etats-Unis), Stoxx 600 (Europe), Eurostoxx 50 (Zone Euro), et 54 % du Topix (Japon) ont publié leurs résultats du premier trimestre [...]

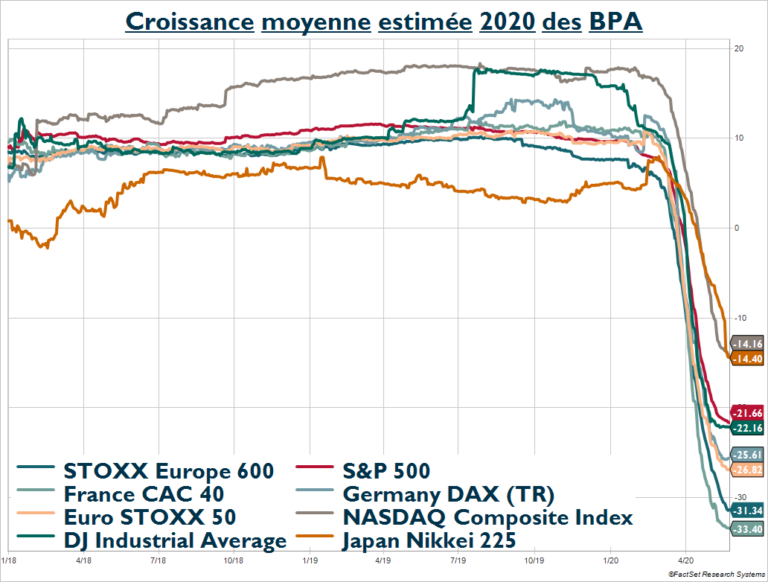

Laissant pour partie entrevoir la magnitude de l’impact des mesures de confinement, instauré entre début février et mi-mars, sur les chiffres d’affaires et les bénéfices. En parallèle, les analystes continuent de réviser les anticipations de bénéfices par actions pour 2020 et 2021 !

Et il apparaît que ces publications sont l’occasion de prendre la mesure de l’impact négatif des mesures de confinement sur la croissance, la rentabilité et la liquidité des entreprises. La chute des bénéfices par actions est en ligne avec la chute des indicateurs d’activité, les PMI, depuis plusieurs semaines, à des niveaux historiquement bas. Et malgré la baisse des anticipations de bénéfices, ces derniers surprennent tout de même à la baisse. Ainsi, seulement 67% des entreprises du S&P 500 battent les attentes du consensus ; les bénéfices par actions d’une année sur l’autre ressortent en baisse de -13%. En termes de chiffres d’affaires, seulement 60% des entreprises publient au-dessus des attentes, avec une croissance de 1% par rapport au premier trimestre 2019. En Europe, pour le Stoxx 600 et l’Eurostoxx 50, seules 55% des entreprises battent les attentes ; les bénéfices par actions sont en baisse de respectivement -25% et -22% sur un an. En chiffres d’affaires, seules 64% et 62% des entreprises publient au-dessus des anticipations des analystes et ils sont en baisse de -6% par rapport à 2019. Au Japon enfin, 47% des entreprises publient des bénéfices par actions au-dessus des prévisions, en baisse en moyenne de -10%, tandis que les chiffres d’affaires baissent de -4% sur un an, soit à 49% au-dessus des attentes.

D’un point de vue sectoriel, aux Etats-Unis, l’énergie (-21%) – dont les pétrolières, les financières (-40%) et les secteurs les plus cycliques (Industrie : -31% – Consommation discrétionnaire : -55%) sont les plus affectés par la baisse des bénéfices par actions. A contrario, et sans surprise, les secteurs défensifs s’en sortent mieux (Services aux collectivités : 6% – Consommation de base : 3%), et la santé notamment fait état d’une croissance robuste des bénéfices par actions de 8% sur un an. Enfin, le secteur des technologies de l’information semble profiter à plein du contexte actuel, ou, tout au moins, résister bien plus que les autres secteurs ; avec des leaders tels qu’Apple, Microsoft, Visa, Intel, Mastercard, Cisco, le secteur publie des bénéfices par actions en hausse de 10% sur un an. En chiffres d’affaires, le constat est similaire : -10% pour le secteur de l’énergie, -17% pour le secteur des matériaux & construction, -8% pour l’industrie contre 11% pour la santé, 8% pour la technologie, et 5% pour les services de communication et les foncières immobilières.

En Europe, la consommation discrétionnaire (-68%), l’énergie (-48%), les financières (-33%), l’industrie (-25%) et les matériaux & construction (-22%) sont les secteurs les plus touchés par la décroissance des bénéfices par actions sur un an. A contrario, la santé (16%) et les services aux collectivités (13%) publient des bénéfices en croissance insolente. Même le secteur des technologies de l’information voit ses bénéfices chuter de -8%, sans leaders incontestés comme outre-Atlantique. En chiffres d’affaires, l’énergie (-16%), la consommation discrétionnaire (-10%), l’industrie (-9%) et les matériaux & construction (-8%) sont affectés ; les financières (-2%) semblent plus affectées par une question de rentabilité – dans un environnement de taux (très) bas et d’ouverture en grand des vannes du crédit – que par une question de croissance des chiffres d’affaires. A contrario, la santé voit son chiffre d’affaires progresser de 11% sur un an, tandis que l’immobilier bénéficie de 7% de croissance, et que les technologies de l’information voient un faible 2% de croissance.

Si les analystes avaient pris le pas de réviser les bénéfices par actions dès mi-février, et de manière massive, les entreprises ont majoritairement profité des publications du premier trimestre pour abandonner leurs prévisions pour l’année 2020 ; 75% des entreprises du S&P 500 ont abandonné leurs objectifs annuels, où les ont révisés à la baisse ! Quant aux entreprises qui peuvent prétendre réviser en hausse leurs objectifs, elles ne sont que légèrement inférieures à 5%, soit un niveau historiquement bas. C’est dire le manque de visibilité dans le contexte actuel…

Il convient néanmoins de constater deux choses : si les résultats du premier trimestre ressortent en forte baisse, ils ne tiennent compte que d’une partie des mesures de confinement ; la France ne s’est confinée qu’à partir du 11 mars, et le mois d’avril devrait être le pire pour les entreprises. Enfin, si les analystes ont été très prompts à réviser massivement à la baisse leurs prévisions de bénéfices par actions pour l’année en cours, et ce, dès mi-février, il semble que les publications du premier trimestre aient infléchi le rythme de révisions ; si l’on y ajoute l’abandon massif des objectifs des entreprises pour 2020, il se pourrait que les prochaines publications, même si elles font état de baisses de croissance, de résultats et de liquidités, soient moins mauvaises que prévues ; après la violence de la baisse subie entre mi-février et mi-mars, de nombreux secteurs sont désormais au tapis ; or, sans aucune indication des entreprises sur les objectifs annuels, sur les mesures prises pour préserver la rentabilité et sur les éventuelles aides accordées par les Etats aux entreprises, les analystes financiers naviguent à vue et doivent désormais faire tourner leurs modèles financiers sur des hypothèses plus ou moins mauvaises, et souvent très larges. En somme, il se pourrait qu’un fossé se creuse entre des prévisions d’analystes financiers dans le flou – sans hypothèse venant des dirigeants des sociétés – et les résultats réalisés à l’aune de mesures fortes pour préserver la rentabilité, et d’aides accordées par les gouvernements qui étaient toujours en cours de négociations au cours du premier trimestre.

Il convient néanmoins de rappeler :

- Sans visibilité macro-économique et sectorielle, la sélection de valeurs doit se faire au cas par cas, en monitorant la situation spécifique de chaque entreprise avant la crise, notamment à propos de sa capacité à survivre – sa solvabilité, sa capacité à préserver sa rentabilité, et sa valorisation intrinsèque – en comparaison de ses actifs et de sa valeur boursière.

- La crise économique actuelle, d’un profil bien spécifique, sanitaire, a peu d’éléments historiques de comparaison ; et sans solution présente pour la résoudre, il nous semble devoir apprendre à vivre avec, et jauger la capacité des entreprises à poursuivre leurs activités en ces temps difficiles. Il nous semble à ce propos, qu’un consensus trop sévère d’analystes financiers à court d’informations permet d’entrevoir des résultats mauvais, certes, mais moins que prévus, favorables à un retour de certaines valeurs délaissées, et pourtant robustes.

- L’écartement toujours en cours en bourse, entre des leaders que rien ne semble affecter – comme la technologie – et des secteurs dont la valorisation boursière ne semble même plus vouloir intégrer la valeur de l’activité ou des actifs, nous semble être une opportunité manifeste.

- Enfin, si la survie de certaines entreprises se jouent actuellement à court terme, le temps long est néanmoins notre horizon d’investissement ; avec comme condition préalable la robustesse bilancielle à court terme, notre appréciation des entreprises se base sur la qualité d’un business model, des dirigeants, des pratiques de responsabilité sociale des entreprises et des actifs relativement à leurs appréciations par les investisseurs.

See more

Mai 2022 - Prudence, même si jusqu’ici (presque) tout va bien…

On pourrait croire qu'il ne s'est pas passé grand-chose sur les marchés d'actions en mai [...]

Au sommaire : Walmart, Groupe SEB, Elis et les secteurs automobile et de la défense.

Interview de Marc Favard, Directeur Général de Promepar Asset Management